Кредитная реструктуризация — это пересмотр условий выплаты задолженности (процентов, срока и прочих факторов). Большой долг и отсутствие возможности погашения приводит к разбирательствам через суд. Многие задаются вопросом, можно ли сделать реструктуризацию по кредитной карте без суда. Закрыть займ по кредитке поможет пересмотр условий договора между банком и получателем кредита.

Кредитная реструктуризация — это пересмотр условий выплаты задолженности (процентов, срока и прочих факторов). Большой долг и отсутствие возможности погашения приводит к разбирательствам через суд. Многие задаются вопросом, можно ли сделать реструктуризацию по кредитной карте без суда. Закрыть займ по кредитке поможет пересмотр условий договора между банком и получателем кредита.

Особенности реструктуризационной процедуры

Кредитка предусматривает возобновляемый лимит, даёт держателям возможность обналичивания средств в банкоматах, онлайн и офлайн оплаты товаров и услуг.

При возникновении форс-мажорных ситуаций банк может заставить заёмщика закрыть долг полностью. Минимальный платёж устанавливается на уровне 3−10% от использованного лимита, он погашается в установленную кредитором дату. На остаток начисляются проценты.

Есть льготный период, однако если им не пользоваться, то долг будет увеличиваться.

При реструктуризации долга в банке просрочка суммируется, разбивается на части, формируется новый платёжный график. Результат — у заёмщика новый классический кредит, имеющий особенности. Ставка может быть фиксированной, что позволит распоряжаться средствами постепенно и прогнозируемо.

Стоит просрочить выплату долга, и кредитный ком будет расти вместе с пенёй, штрафами, иными санкциями на всю сумму задолженности. Просрочка увеличивается в геометрической прогрессии. К преимуществам и недостаткам реструктуризации относят:

- можно избежать ухудшения показателей рейтинга заёмщика и кредитной истории в целом;

- благодаря реструктуризации условия выплаты кредита для заёмщика улучшаются;

- из недостатков можно отметить длительную процедуру согласования новых кредитных условий, потребность в подготовке документов.

Получение нового графика

Реструктуризация долга по кредитной карте выгодна тем, кто снял с кредитки крупную сумму, а банк уже долгое время начисляет проценты и штрафы. В этом случае при пополнении карточки сначала закрывается задолженность по штрафам, комиссиям, процентам, а в последнюю очередь погашается долг по лимиту. Держателю карты даже при ежемесячном пополнении равными суммами сложно погасить всю задолженность. Для заключения договора реструктуризации нужно выполнить такие действия:

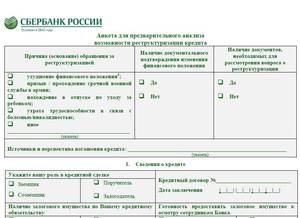

- обратиться в банковское отделение, чтобы написать заявление с просьбой решить вопрос с просроченным долгом. Клиент описывает причины, по которым обратился за помощью, видение выхода из ситуации, чтобы представители банковского учреждения понимали целесообразность пересмотра кредитных условий. Также указывается посильный для клиента размер платежа;

- банкиры согласятся с предложением заёмщика либо выдвинут свои условия восстановления платежеспособности. Клиент соглашается или нет. Если он откажется, то дело передадут в суд;

- приложить подтверждения непростой финансовой ситуации, бумаги о наличии собственности;

- при положительном решении оговаривается дата подписания допсоглашения. Выдаётся новый график, просрочка технически удаляется (добавляется к сумме нового долга). Двойных оплат возможно избежать, только если до заключения сделки закрыть штрафы полностью.

Иногда банкиры требуют проявить лояльность по отношению к кредитно-финансовой организации. Заёмщик должен внести в качестве аванса до 10% от просрочки. Оплату одной суммой нужно провести до процесса реструктуризации. В противном случае банк откажется проводить сделку.

Кому могут помочь

Для подачи заявки на реструктуризацию клиенту нужно соответствовать таким критериям: отсутствие грубых нарушений состояния кредитной истории, длительных просрочек, судебного производства в отношении соискателя, включая процедуру банкротства. Также нужно предоставить документальное подтверждение ухудшения финансового положения. На основании причины, вызвавшей трудности денежного характера, кредитор может требовать разные бумаги в качестве подтверждения сложившейся ситуации:

- приказ об увольнении;

- справку о зарплате;

- медсправку о состоянии здоровья или назначении группы инвалидности;

- иные документы, подтверждающие увеличение расходов.

Что предлагают банки

Иногда клиенты интересуются, возможна ли реструктуризация по кредитной карте для всех клиентов. Да, такая возможность есть, но человек должен подтвердить сложности с погашением долга документально. Подготовив бумаги, обратившись в учреждение, выдавшее займ, клиент может провести реструктуризацию задолженности на обоюдовыгодных условиях.

К причинам обращения за помощью относят потерю рабочего места, снижение уровня доходов, проблемы со здоровьем, приведшие к потере трудоспособности. Общая схема получения нового платёжного графика идентична, будь то предложения Приватбанка, банка Лето или иного финучреждения. Но различают варианты:

- уменьшение текущего платежа при отсутствии просрочки;

- составление платёжного графика по итоговой сумме задолженности;

- выбор новой даты внесения платы.

Программы банковских учреждений

Почти всегда при реструктуризации кредита по карте устанавливается индивидуальная ставка. Она основана на финансовых возможностях заёмщика, на том, продлевался ли кредит и на какой период. Продление выплаты займа с одновременным уменьшением ставки может предлагаться на срок до года. Но банки могут согласиться продлить действие условий нового договора на больший период. Кредитные каникулы составят от 1 до 6 месяцев, в зависимости от величины долга. Предложения банков:

- на реструктуризацию задолженности по карточке Банка ВТБ могут рассчитывать клиенты с неиспорченным кредитным досье. Клиент может договориться с кредитором, предоставив подтверждающие временную неплатежеспособность документы: приказ об увольнении, справку из центра занятости, медосвидетельствование (если сложности вызваны состоянием здоровья). ВТБ предлагает программу реструктуризации по займам на сумму более 30 000 рублей. Дана возможность снижения величины ежемесячного платежа вдвое;

- есть программа реструктуризации и в Банке Тинькофф. Основное требование — вовремя уведомить банк при возникновении трудностей с выплатой кредита. Отсрочку платежа кредитор может дать в телефонном режиме, только нужно обратиться в call-центр. При потребности в радикальном пересмотре условий займа клиенту следует указать основания появления сложностей с выплатами, подтвердить неплатежеспособность официальными документами, подать запрос на проведение процедуры реструктуризации. Услуга предлагается для пересмотра условий кредитов в сумме более 20 000 рублей. Способы — увеличение периода кредитования либо уменьшение ежемесячного платежа;

- владельцам кредиток Банка Русский Стандарт реструктуризация предлагается при наличии досье по ранее оформленным займам в этом же банке. Кредитор лояльно относится к займополучателям, имеющим временные затруднения с закрытием долга. Достаточно обратиться в финансовое учреждение с заявкой о пересмотре кредитных условий. Клиенту могут увеличить срок выплаты займа либо пересмотреть платёжный график в сторону снижения суммы регулярного платежа;

- Альфа-Банк может попросить заёмщика, желающего провести реструктуризацию, предоставить дополнительное обеспечение — залог либо поручительство третьих лиц. Особенно это актуально, если у желающего получить помощь от банка испорчено кредитное досье из-за длительной задержки внесения оплаты. Часто используемые варианты реструктуризации — снижение величины ежемесячного платежа, кредитные каникулы;

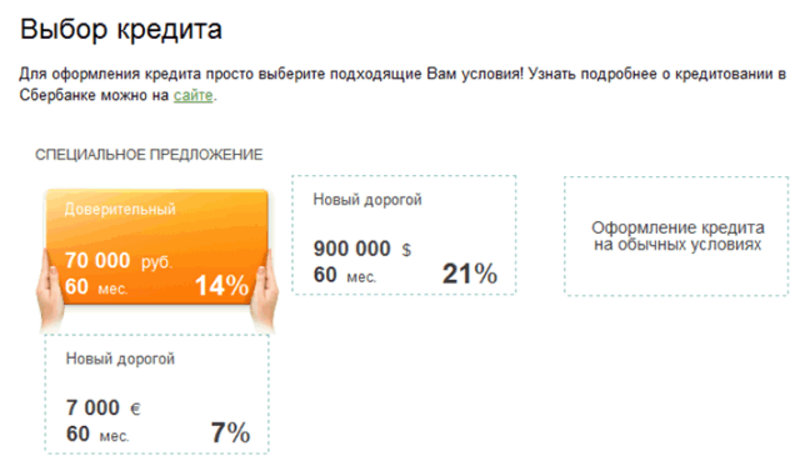

- в Сбербанке клиенту могут отказать в проведении реструктуризации, если ухудшение финансового состояния соискателя произошло по его же вине. Например, он трудоустроился с меньшим уровнем зарплаты. При ухудшении здоровья клиента банк часто идёт навстречу тому, кто просит о реструктуризации, рассматривает просьбы с положительным результатом. Под программу пересмотра условий кредитования попадают все виды потребкредитов, включая кредитки. Непременное условие — наличие документального подтверждения ухудшения финсостояния;

- Бинбанк соглашается реструктуризировать задолженность на привычных для всех банков-кредиторов условиях. Если человек подтвердит наличие финансовых проблем, приведёт повлекшую их причину, то кредитор предложит такие варианты пересмотра условий заимствования: уменьшение размера ежемесячного платежа, кредитные каникулы сроком до 3 месяцев (по кредитам карт), корректировку, согласование нового платёжного графика;

- не стоит переживать о том, можно ли реструктуризировать долг в банке Европа. Это одно из немногих отечественных банковских учреждений, активно продвигающих услугу реструктуризации займов, объясняя клиентам возможности и преимущества такого решения, если появились временные трудности. Из возможных способов пересмотра кредитных условий — снижение величины регулярного платежа благодаря продлению периода заимствования, пересмотр эффективной ставки;

- МТС Банк для решения краткосрочных затруднений с погашением займа (к примеру, если у заёмщика появилась ситуация с задержкой зарплаты) предоставляет возможность переноса даты проведения обязательного платежа. При более ощутимых затруднениях представители МТС Банка могут согласиться на реструктуризацию задолженности либо предоставить кредитные каникулы сроком от 1 до 3 месяцев;

- при появлении у клиента Московского Кредитного Банка проблем с закрытием займа по карточке ему нужно самостоятельно заполнить заявление. Заявление на реструктуризацию подаётся в банковское отделение, желательно, по месту проживания. Клиенту нужно документально подтвердить наличие финансовых затруднений, которые привели к неплатежеспособности. На выбор соискателя кредитор предложит такие возможности: отсрочку или снижение величины платежа, рефинансирование;

- ОТП Банк — один из крупнейших эмитентов банковских платёжных карточек, но программа реструктуризации на карты не распространяется. Пересмотреть условия выплаты долга могут лишь клиентам, оформившим ипотечные займы, кредиты наличными, автокредиты.

Советы заёмщикам

Процентные ставки за пользование заёмными деньгами на кредитке зачастую ниже ставок нецелевых кредитов в банке. Перед оформлением договора реструктуризации нужно просчитать, выгодно ли оформлять займ для закрытия долга по карточке либо предпочтительнее каждый месяц вносить на картсчёт определенную сумму. Для подсчётов удобно пользоваться кредитным калькулятором, представленным на сайтах банковских учреждений. Расчёты будут примерными, но максимально приближенными к действительности — к тому, что в итоге предложат в банке. Также попросить сделать расчёты можно у менеджера в банковском отделении.

Процентные ставки за пользование заёмными деньгами на кредитке зачастую ниже ставок нецелевых кредитов в банке. Перед оформлением договора реструктуризации нужно просчитать, выгодно ли оформлять займ для закрытия долга по карточке либо предпочтительнее каждый месяц вносить на картсчёт определенную сумму. Для подсчётов удобно пользоваться кредитным калькулятором, представленным на сайтах банковских учреждений. Расчёты будут примерными, но максимально приближенными к действительности — к тому, что в итоге предложат в банке. Также попросить сделать расчёты можно у менеджера в банковском отделении.

Без оформления договора реструктуризации можно обойтись, если сумму задолженности клиент сможет заработать за месяц-другой. Также можно попробовать оформить в другом банке кредитку со льготным периодом, когда в течение 55 дней (иногда льготный период распространяется на больший срок) не начисляются проценты за использование заёмных средств.

Тогда закрыть старый долг можно с новой кредитки, а деньги на новую положить в течение грейс-периода. Такой подход к решению проблемы позволит экономить на процентах.

Есть возможность оформить карту при покупке товара в рассрочку. Это нередко предлагается в магазинах быттехники. Задолженность по карте будет погашаться равными платежами без начисления процентов за использование банковских денег.

Originally posted 2018-03-28 17:17:20.

Внимание, только СЕГОДНЯ!